令和7年度から適用される主な改正事項

住宅ローン控除の拡充

1.借入限度額について、子育て世帯(19歳未満の子を有する世帯)又は若者夫婦世帯(夫婦のいずれかが40歳未満の世帯)が令和6年に入居する場合には、令和4・5年入居の限度額が維持されます。

| 新築・買取再販住宅 | 認定住宅(認定長期優良・認定低炭素) | ZEH水準省エネ住宅 | 省エネ基準適合住宅 |

|---|---|---|---|

| 借入限度額 | 4,500万円 | 3,500万円 | 3,000万円 |

| 新築・買取再販住宅 | 認定住宅(認定長期優良・認定低炭素) | ZEH水準省エネ住宅 | 省エネ基準適合住宅 | |

|---|---|---|---|---|

| 借入限度額 | 子育て世帯等(令和4・5年入居の限度額) | 5,000万円 | 4,500万円 | 4,000万円 |

| それ以外 | 4,500万円 | 3,500万円 | 3,000万円 | |

【財務省ホームページより引用】

2.合計所得金額1,000万円以下の者に限り、新築住宅の床面積要件を40㎡以上に緩和する措置について、建築確認の期限が令和6年12月31日まで延長されます。

参考:住宅ローン税制の全体イメージ

2024年入居等の場合の借入限度額及び床面積要件について、以下(※今回の改正内容は下線)のとおり措置する。

| 項目 | 入居年 2022(令和4)年 | 入居年 2023(令和5)年 | 入居年 2024(令和6)年 | 入居年 2025(令和7)年 | ||

|---|---|---|---|---|---|---|

| 借入限度額 | 新築住宅・買取再販 | 長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 子育て世帯・若者夫婦世帯(※1):5,000万円【今回改正内容】 |

4,500万円(※2) | |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 子育て世帯・若者夫婦世帯(※1):4,500万円【今回改正内容】 |

3,500万円(※2) | |||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 子育て世帯・若者夫婦世帯(※1):4,000万円【今回改正内容】 |

3,000万円(※2) | |||

| その他の住宅 | 3,000万円 | 0円(2023年までに新築の建築確認:2,000万円) | ||||

| 既存住宅 | 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | ||||

| その他の住宅 | 2,000万円 | |||||

| 控除期間 | 新築住宅・買取再販 | 13年 ((その他の住宅)は、2024年以降の入居の場合、10年) | ||||

| 既存住宅 | 10年 | |||||

| 所得要件 | 2,000万円 | |||||

| 床面積要件 | 50平方メートル (新築の場合、2024(令和6)年までに建築確認:40平方メートル【今回改正内容】(※2)(所得要件: 1,000万円)) | |||||

- ※1:「19歳未満の子供を有する世帯」又は「夫婦のいずれかが40歳未満の世帯」

- ※2:与党大綱 令和7年度税制改正にて令和6年度と同様の方向性で検計

【国土交通省ホームページより引用】

令和6・7年に入居予定の新築住宅について住宅ローン控除の申請を予定している方へ

令和6年1月以降に建築確認を受ける新築住宅のうち、省エネ基準に適合しない住宅は「住宅ローン控除」を受けられません。

詳しくは「住宅の供給に携わる事業者の皆様へ(PDF)」をご覧ください。

令和6年度から適用される主な改正事項

森林環境税(国税)の課税

森林環境税は「森林環境税及び森林環境贈与税に関する法律」に基づき、国内に住所を有する個人に対して課税される国税です。

町県民税の均等割と併せて1人年額1,000円が課税されます。

なお、東日本大震災からの復興に関し、防災施策に要する費用の財源を確保するために、町県民税の均等割に1,000円(町民税500円、県民税500円)が加算されていましたが、この経過措置は令和5年度で終了します。(町県民税の均等割および森林環境税の合計額については、令和5年度、令和6年度とも5,800円となります)

| 項目 | 令和5年度 | 令和6年度以降 |

|---|---|---|

| 町民税均等割 | 3,500円 | 3,000円 |

| 県民税均等割 | 2,300円 | 1,800円 |

| 森林環境税(国税) | - | 1,000円 |

| 合計 | 5,800円 | 5,800円 |

国外扶養親族にかかわる扶養控除等の見直し

年齢が30歳以上70歳未満の国外居住親族について、次のいずれにも該当しない場合は扶養控除等の適用対象から除外されます。

- 留学生

- 障がい者

- 生活費または教育費として年38万円以上支払いを受けている者

上場株式等の配当所得や譲渡所得などの課税方式の統一

上場株式等の配当所得や譲渡所得については、所得税と町県民税において異なる課税方式の選択が可能となっておりましたが、令和6年度町県民税から、課税方式を所得税と一致させることとなりました。

これにより、所得税で選択した課税方式が町県民税にも適用され、非課税判定や扶養控除・配偶者控除等の適用にも影響します。

申告される際の課税方式の選択については慎重にご判断ください。

また、国民健康保険税や後期高齢者医療保険料・介護保険料などの算定、各種行政サービスなどにも同様に影響がありますのでご注意ください。

令和5年度から適用される主な改正事項

住宅ローン控除の特例の延長等

住宅ローン控除の適用が延長されました。対象は令和4年1月1日から令和7年12月31日までに入居した方です。

また、町県民税における住宅ローン控除限度額は、次の表のとおりです。

※表中のAは所得税の課税総所得金額等(課税総所得金額、課税退職所得金額及び課税山林所得金額の合計額)です。

入居した年月と控除限度額

- 平成21年1月~平成26年3月まで

- 控除限度額:A×5%(最高97,500円)

- 平成26年4月~令和3年12月まで

- 控除限度額:A×5%(最高97,500円)(注1)

- 令和4年1月~令和7年12月まで

- 控除限度額:A×5%(最高97,500円)(注2・注3)

- (注1)住宅の対価の額又は費用の額に含まれる消費税等の税率が8%又は10%である場合に限ります。

- (注2)令和4年中に入居した方のうち、住宅の対価の額又は費用の額に含まれる消費税等の税率が10%かつ一定期間内に住宅の取得等に係る契約を締結した場合は、上記2の場合の控除限度額と同じとなります。

- (注3)令和6年以降に建築確認を受ける新築住宅のうち、省エネ基準に適合しない住宅は住宅ローン控除の対象外となります。

| 項目 | 居住年 | 控除期間 |

|---|---|---|

| 一定の省エネ基準を満たす新築住宅等 | 令和4年~令和7年 | 13年 |

| その他新築住宅 | 令和4年~令和5年 | 13年 |

| 令和6年~令和7年 | 10年 | |

| 既存住宅 | 令和4年~令和7年 | 10年 |

町県民税の非課税判定における未成年者の年齢引き下げについて

民法の成年年齢の引下げに伴い、令和5年度から、1月1日(賦課期日)時点で18歳または19歳の方は、町県民税が課税されるかどうかの判定において未成年者にあたらないこととなりました。

未成年者は前年中の合計所得金額が135万円以下の場合は課税されませんが、未成年者にあたらない方は、前年中の合計所得金額が45万円(注4)を超える場合は課税されます。

(注4)扶養親族がいる場合、非課税となる合計所得金額の範囲が異なります。

令和4年度まで

- 20歳未満 ※令和4年度の場合

- 平成14年(2002年)1月3日以降に生まれた方

令和5年度から

- 18歳未満 ※令和5年度の場合

- 平成17年(2005年)1月3日以降に生まれた方

令和4年度から適用される主な改正事項

住宅ローン控除の特例の延長等

一定期間(※)に契約した、令和4年末までの入居者を対象として、消費税率10%が適用される新築・中古住宅の取得等を行った場合に、住宅ローン控除の控除期間を10年間から13年間とした特例措置を延長します。

また、この特例措置の延長に該当する場合で、床面積が40㎡以上50㎡未満である住宅についても、適用を受ける年分の合計所得金額が1,000万円以下である場合に限り、住宅ローン控除の適用を受けることができるようになります。

※注文住宅は令和2年10月から令和3年9月末まで、分譲住宅などは令和2年12月から令和3年11月末まで

(財務省ホームページより引用)

国や地方自治体の実施する子育てに係る助成等の非課税措置

子育て支援の観点から、保育を主とする国や自治体からの子育てに係る助成等について非課税とされました。

対象範囲は、子育てに係る施設・サービスの利用料に対する助成です。

(対象のイメージ)国・自治体からの助成のうち以下のもの

- ベビーシッターの利用料に対する助成

- 認可外保育施設等の利用料に対する助成

- 一時預かり・病児保育などの子を預ける施設の利用料に対する助成

※上記の助成と一体として行われる助成についても対象(例:生活援助・家事支援、保育施設等の副食費・交通費等)

(財務省ホームページより引用)

令和3年度から適用される主な改正事項

給与所得控除・公的年金等控除から基礎控除への振替

働き方の多様化を踏まえ、働き方改革を後押しする等の観点から、特定の収入にのみ適用される給与所得控除及び公的年金等控除の控除額を一律10万円引き下げ、どのような所得にでも適用される基礎控除の控除額を10万円引き上げます。

※給与所得と年金所得の双方を有する方については、片方に係る控除のみが減額されます。

(財務省ホームページにより引用)

1. 基礎控除の改正

控除額が一律10万円引き上げられました。

また、合計所得金額2,400万円超で控除額が逓減し、2,500万円を超える個人については基礎控除の適用はなくなります。

| 納税義務者の合計所得金額 | 基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 2,400万円以下 | 43万円 | 33万円(合計所得制限なし) |

| 2,400万円超 2,450万円以下 | 29万円 | |

| 2,450万円超 2,500万円以下 | 15万円 | |

| 2,500万円超 | 適用なし | |

2. 給与所得控除の改正

給与所得控除が一律10万円引き下げられました。

また、控除上限額が適用される給与収入が850万円、控除上限額195万円にそれぞれ引き下げられました。

| 給与等の収入金額の合計(A) | 改正後 | 改正前 |

|---|---|---|

| ~550,999円 | 0円 | 0円 |

| 551,000円~650,999円 | (A)-550,000円 | |

| 651,000円~1,618,999円 | (A)-650,000円 | |

| 1,619,000円~1,619,999円 | 1,069,000円 | 969,000円 |

| 1,620,000円~1,621,999円 | 1,070,000円 | 970,000円 |

| 1,622,000円~1,623,999円 | 1,072,000円 | 972,000円 |

| 1,624,000円~1,627,999円 | 1,074,000円 | 974,000円 |

| 1,628,000円~1,799,999円 | (A)÷4(千円未満切捨)×2.4+100,000円 | (A)÷4(千円未満切捨)×2.4 |

| 1,800,000円~3,599,999円 | (A)÷4(千円未満切捨)×2.8-80,000円 | (A)÷4(千円未満切捨)×2.8-180,000円 |

| 3,600,000円~6,599,999円 | (A)÷4(千円未満切捨)×3.2-440,000円 | (A)÷4(千円未満切捨)×3.2-540,000円 |

| 6,600,000円~8,499,999円 | (A)×0.9-1,100,000円 | (A)×0.9-1,200,000円 |

| 8,500,000円~9,999,999円 | (A)-1,950,000円 | |

| 10,000,000円~ | (A)-2,200,000円 |

3. 公的年金等控除の改正

公的年金等控除が一律10万円引き下げられました。

また、公的年金等収入金額が1,000万円を超える場合に、控除額に195万5千円の上限が設けられました。

あわせて、「公的年金等に係る雑所得以外の所得に係る合計所得金額」が1,000万円を超える場合には、控除額がさらに引き下げられました。

| 区分 | 公的年金等の収入金額(A) |

改正後 公的年金等に係る雑所得以外の所得に係る合計所得金額 |

改正前 | ||

|---|---|---|---|---|---|

| ~10,000,000円 | ~20,000,000円 | 20,000,001円~ | |||

| 65歳 未満 | ~1,299,999円 | (A)−600,000円 | (A)−500,000円 | (A)−400,000円 | (A)−700,000円 |

| ~4,099,999円 | (A)×75% −275,000円 | (A)×75% −175,000円 | (A)×75% −75,000円 | (A)×75% −375,000円 | |

| ~7,699,999円 | (A)×85% −685,000円 | (A)×85% −585,000円 | (A)×85% −485,000円 | (A)×85% −785,000円 | |

| ~9,999,999円 | (A)×95% −1,455,000円 | (A)×95% −1,355,000円 | (A)×95% −1,255,000円 | (A)×95% −1,555,000円 | |

| 10,000,000円~ | (A)−1,955,000円 | (A)−1,855,000円 | (A)−1,755,000円 | ||

| 65歳 以上 | ~3,299,999円 | (A)−1,100,000円 | (A)−1,000,000円 | (A)−900,000円 | (A)−1,200,000円 |

| ~4,099,999円 | (A)×75% −275,000円 | (A)×75% −175,000円 | (A)×75% −75,000円 | (A)×75% −375,000円 | |

| ~7,699,999円 | (A)×85% −685,000円 | (A)×85% −585,000円 | (A)×85% −485,000円 | (A)×85% −785,000円 | |

| ~9,999,999円 | (A)×95% −1,455,000円 | (A)×95% −1,355,000円 | (A)×95% −1,255,000円 | (A)×95% −1,555,000円 | |

| 10,000,000円~ | (A)−1,955,000円 | (A)−1,855,000円 | (A)−1,755,000円 | ||

所得金額調整控除の創設

所得金額調整控除とは、一定の給与所得者の総所得金額を計算する場合に、一定の金額を給与所得の金額から控除するというものです。

所得金額調整控除には、次の1又は2の二種類の控除があります。

1. 子ども・特別障害者等を有する者等の所得金額調整控除

給与等の収入金額が850万円を超える給与所得者で、次のいずれかに該当する場合には、下記の算式による所得金額調整控除を給与所得から控除します。

適用対象者

- 本人が特別障害者に該当する人

- 年齢23歳未満の扶養親族を有する人

- 特別障害者である同一生計配偶者又は扶養親族を有する人

算式

{ 給与等の収入金額(1,000万円超の場合は1,000万円)-850万円 }× 10%

2. 給与所得と年金所得の双方を有する者に対する所得金額調整控除

その年において、次に該当する者の総所得金額を計算する場合、下記の算式による所得金額調整控除を給与所得から控除します。

なお、上記1の所得金額調整控除もある場合は、その適用後に給与所得の金額から控除します。

適用対象者

その年分の「給与所得控除後の給与等の金額」と「公的年金等に係る雑所得の金額」がある給与所得者で、その合計額が10万円を超える人

算式

{ 給与所得控除後の給与等の金額(10万円超の場合は10万円)+公的年金等に係る雑所得の金額(10万円超の場合は10万円}-10万円

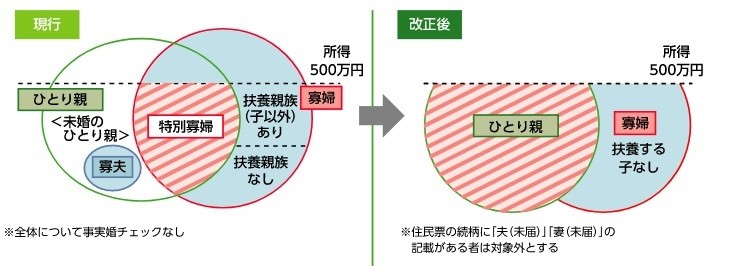

未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

全てのひとり親家庭に対して公平な税制支援を行う観点から、「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親の間の不公平」を同時に解消するため、次の見直しが行われました。

(財務省ホームページにより引用)

ひとり親に対する「ひとり親控除」の創設

婚姻歴の有無や性別にかかわらず、生計を一にする子(総所得金額等が48万円以下)を有し、合計所得金額が500万円以下の単身者に対して、30万円を控除する「ひとり親控除」が創設されました。

ひとり親以外の「寡婦控除」の見直し

上記1以外の寡婦については、引き続き「寡婦控除」として、控除額26万円を適用することとし、子以外の扶養親族を持つ寡婦についても、所得制限(合計所得金額が500万円以下)を設けることとなりました。

| 配偶関係 | 死別 | 離別 | 未婚のひとり親 〜500万 | ||||

|---|---|---|---|---|---|---|---|

| 合計所得 | 〜500万 | 500万超 | 〜500万 | 500万超 | |||

| 扶養親族 | 有 | 子 | 30万(ひとり親控除) | - | 30万(ひとり親控除) | - | 30万(ひとり親控除) |

| 子以外 | 26万(寡婦控除) | - | 26万(寡婦控除) | - | - | ||

| 無 | 26万(寡婦控除) | - | - | - | - | ||

| 配偶関係 | 死別 | 離別 | 未婚のひとり親 〜500万 | ||||

|---|---|---|---|---|---|---|---|

| 合計所得 | 〜500万 | 500万超 | 〜500万 | 500万超 | |||

| 扶養親族 | 有 | 子 | 30万(ひとり親控除) | - | 30万(ひとり親控除) | - | 30万(ひとり親控除) |

| 子以外 | - | - | - | - | - | ||

| 無 | - | - | - | - | - | ||

所得控除等及び非課税措置に係る所得要件等の見直し

給与所得控除及び公的年金等控除から基礎控除への振替に伴い、次の見直しが行われました。

| 要件等 | 改正後 | 改正前 |

|---|---|---|

| 「同一生計配偶者」及び「扶養親族」の合計所得金額 | 48万円以下 | 38万円以下 |

| 「配偶者特別控除」に係る配偶者の合計所得金額 | 48万円超 133万円以下 | 38万円超 123万円以下 |

| 「勤労学生控除」の合計所得金額 | 75万満以下 | 65万円以下 |

| 障害者等に対する非課税措置の合計所得金額 | 135万円以下 | 125万円以下 |

| 均等割が非課税となる合計所得金額 | 28万円×(1+扶養人数)+(扶養がある場合は16.8万円)+10万円 | 28万円×(1+扶養人数)+(扶養がある場合は16.8万円) |

| 所得割が非課税となる総所得金額等 | 35万円×(1+扶養人数)+(扶養がある場合は32万円)+10万円 | 35万円×(1+扶養人数)+(扶養がある場合は32万円) |

令和2年度から適用される主な改正事項

ふるさと納税制度の見直し

ふるさと納税に係る指定制度が創設され、一定の基準に適合する地方団体がふるさと納税(特例控除)の対象として指定されることとなりました。

令和元年6月1日以降、指定を受けていない団体に対する寄付金は、寄附金税額控除の「特例控除」の対象外となります。

ただし、寄附金税額控除の「基本控除」分は控除を受けることができます。

対象となる地方団体については、「ふるさと納税ポータルサイト」をご確認ください。(外部リンク)

住宅ローン控除の拡充

令和元年10月の消費税10%の引き上げに伴い、住宅の取得等にかかる対価の額または費用の額に含まれる消費税等の税率が10%である場合において、当該住宅に令和元年10月1日から令和2年3月31までの間に入居した場合を対象に、住宅ローン控除の控除期間が10年から13年に延長されます。

11年目以降の3年間については、消費税率の2%引上げ分の負担に着目した控除額の上限が設定されます。具体的には、各年において以下のいずれか少ない金額が控除されます。

- 建物購入価格の3分の2%

- 住宅ローン年末残高の1%

所得税額から控除しきれない額については、改正前と同様に控除限度額の範囲で個人市民税・県民税から控除されます。

平成31年度から適用される主な改正事項

配偶者控除・配偶者特別控除の見直し

「働き方改革」を税制面から後押しするために、配偶者控除と配偶者特別控除が見直されました。

平成30年1月1日以後の収入分が対象となります。

改正の内容

- 納税者の合計所得金額が1千万円超の場合、配偶者控除の適用不可(配偶者特別控除は、従来より適用不可)

- 納税者の合計所得金額が900万円超1,000万円以下の場合、納税者の合計所得金額に応じて配偶者控除額が段階的に減額

- 配偶者特別控除の対象となる配偶者の合計所得金額の上限引上げ

- 納税者の合計所得金額が900万円超の場合、配偶者特別控除額が段階的に減額・消失

平成31年度町民税・県民税から配偶者控除・配偶者特別控除が一部改正されます(PDF)

平成28年度から適用される主な改正事項

改正項目

- 公的年金からの特別徴収制度の見直し

- 寄付金税額控除に関する改正

- 住宅借入金等特別税額控除の延長

1.公的年金からの特別徴収制度の見直し

年間の徴収税額の平準化を図るため、仮特別徴収税額を「前年度分の公的年金等に係る年税額の2分の1に相当する額とする」こととされました。(平成29年度の特別徴収から適用)

| 項目 | 仮徴収 | 本徴収 | ||||

| 4月 | 6月 | 8月 | 10月 | 12月 | 2月 | |

|---|---|---|---|---|---|---|

| 現行 | 前年度本徴収額÷3(前年2月と同額) | (年税額-仮徴収額)÷3 | ||||

| 改正 | (前年度年税額÷2)÷3 | (年税額-仮徴収額)÷3 | ||||

2. 寄付金税額控除に関する改正

1. 寄付金税額控除の特例控除額の限度額が拡充されました

平成28年度課税分から、町民税・県民税における寄付金の特例控除額の控除限度額が、町民税・県民税所得 割額の10%から20%に拡充されました。

2. ふるさと納税ワンストップ特例制度が創設されました

平成27年4月1日以後にふるさと納税を行う場合、確定申告を行わなくてもふるさと納税の寄付金控除を受けられる「ふるさと納税ワンストップ特例制度」が創設されました。

- ふるさと納税先の自治体数が5団体以内であることが必要です。

- 5団体を超える自治体にふるさと納税を行った方や、確定申告・町民税県民税申告を行う方は、これまでと同様に申告をして寄付金控除を受ける必要があります。

- ふるさと納税を行う際に、各ふるさと納税先の自治体に特例の適用に関する申請書を提出することが必要です。

- この制度の適用を受けた場合、所得税からの控除ではなく、ふるさと納税を行った翌年の町民税県民税から 控除されます。

3. 住宅借入金等特別税額控除の延長

町民税県民税における住宅借入金等特別税額控除制度の適用期限が、現行の平成29年12月31日から、平成31年6月30日に延長されました。